重要提醒!这项政策已经到期了,纳税人申报增值税时要注意了!

一、2024年加计抵减政策部分到期!

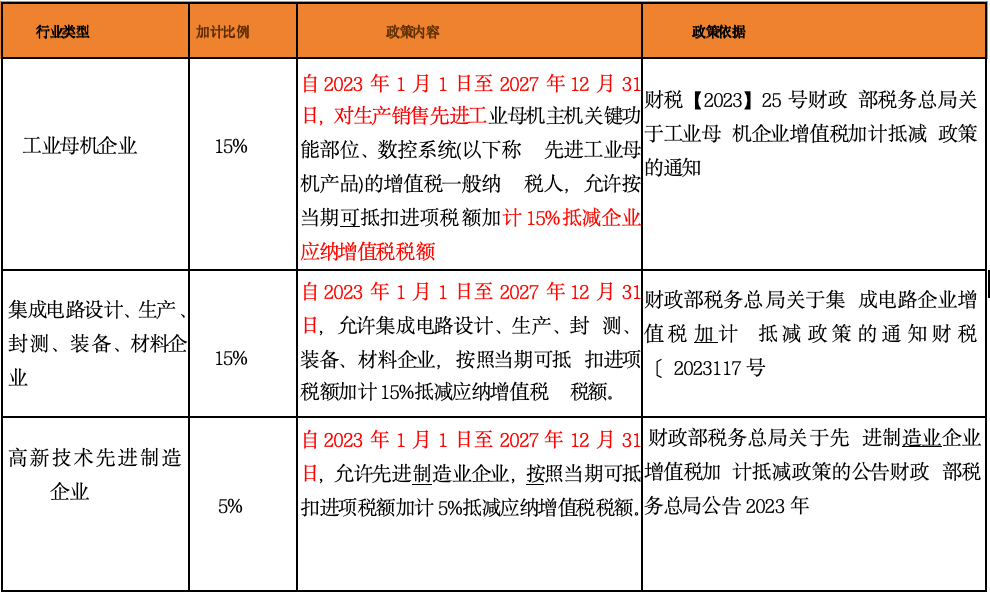

1、已经到期的加计抵减政策

-01741bfc3c75467881a737aba3adc746.png)

目前该政策已经到期,尚未发布延期政策,以前享受该加计抵减政策的纳税人,2024年已经不能享受。加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。

2、仍在执行的加计抵减政策

二、2024年纳税人如何享受加计抵减政策?

以先进制造业企业为例:

2023年9月,某公司实现销售收入1000万,税率13%,销项税130万。当期取得进项合计104.2万,其中专用发票抵扣税额104万;普通发票(购进旅客运输服务计算抵扣)抵扣0.2万。

-62bf450b18404d5dbb6205985fb4ac8d.png)

按照规定,纳税人应按照当期可抵扣进项税额的5%计提当期加计抵减额。

因此该公司加计抵减的发生额=当期进项税*5%=104.2*5%=5.21万。

该公司2023年9月应交增值税=销项-进项=130-104.2=25.8万,

同时,当期可以加计抵减的金额为5.21,

所以最后实际应该缴纳的增值税为25.8-5.21=20.59万。

账务处理:

1、销项部分

借:银行存款1130万

贷:主营业务收入1000万

应交税费-应交增值税(销项税额)130万

2、进项部分

借:成本或者费用科目806.66万(按进项税税率倒算)

应交税费-应交增值税(进项税额)104.2万

贷:银行存款910.86万

由于当期产生了增值税,期末通过应交税费-应交增值税(转出未交增值税)转出。

3、转出

借:应交税费-应交增值税(转出未交增值税)25.8万

贷:应交税费-未交增值税25.8万

转出后,应交增值税科目的期末余额就是0了,而其中的各项专栏,销项税、进项税额都和增值税申报表对应的销项税额和进项税额一致,能对上的。

4、抵减分录

借:应交税费-未交增值税5.21

贷:其他收益5.21

(注意:如果企业没有适用最新会计准则,计入营业外收入即可)

5、支付税款

借:应交税费-未交增值税20.59万

贷:银行存款20.59万

申报表填写:

填写附表1

-985a943911854729b69e0e59fbe65d5f.png)

填写附表2

-7bdd3a4abe004e0d8e2671c9a755c620.png)

-1ed999edb502401b925b6a03494f663b.png)

填写附表4

-97240c3b1f244d47a762f216a331b1ec.png)

这个表才是关键,是加计抵减需要填写的地方。也是先进制造业企业应单独核算加计抵减额的计提、抵减、调减、结余等变动情况的一张表格。

-d58ee1b1d860463298d19e33f789b261.png)

三、已经享受了加计抵减如何更正申报?

纳税人可登录电子税务局,点击首页左边“常用功能—税费申报及缴纳”模块,或点击“我要办税—税费申报及缴纳”。

-5dde7c27eeed4457bdbed9bef8ef8773.png)

-557ff7d5bd7c4e7c997bedd6b260936e.png)

进入后点击“更正申报”,选择报表各种类后点击“查询”,选择需要更正的申报表数据,点击“更正申报”。

-28fbc2086caa4c199d822351b11ee59f.png)

进入更正界面后,点击“数据初始化”-“修改”,填写更正内容后保存,核实无误后点击“申报”,最后系统提示“申报成功”,此时已经完成更正申报。

-df4e0a1e47294746a933d80e5358e751.png)

如果更正后产生需要补缴税款的,点击“缴款”,可以进行更正后应缴税款进行补交。

-6137b70931ee4342a2498b4fa0679674.png)

注意:此时若过了申报期更正报表后产生补缴税款,会产生相应的滞纳金。

四、收藏!一图区分加计抵减、加计抵扣和加计扣除

-07499dbffce94cfea077fe430e4b3927.png)